以前ご紹介した中国非国営企業に投資するETF CXSEの記事のアクセス数が思ったよりも伸びており、意外と需要があることがわかりました。

同様のETFが無いかと探していたところ…ありました。今回は、同じウィズダムツリーが運営している中国を含む新興国に投資するETF XSOEについてご紹介いたします。

XSOEとは

新興国の、民間企業にのみ投資するニューヨーク証券取引所に上場している米国籍のETFです。投資対象は、中国、韓国、台湾、インド、南アフリカ、ブラジル、ロシア、メキシコ、インドネシア、マレーシアで政府系企業(政府機関の保有割合が20%を上回る企業)を除く銘柄群に投資を行っています。

新興国といえども、中国銘柄の影響力は強く、アリババ、テンセントが組み入れ上位。他に新興国ならではの、サムスン電子、台湾セミコンダクター等が含まれます。

運営会社 ウィズダムツリーとは

ETFに特化した運用会社として、米国市場に唯一上場(ティッカーシンボルはWETF)している運用会社です。他の運用会社とは異なり、自ら連動指数を開発し、それに連動するETFの組成・運用を行っています。

他の運営会社のETFと比べると、若干経費率が高めなのと、資産総額が少なめの銘柄が多いことがネックでしょうか。

基本情報

| 配当月 | 3,6,9,12月 |

| 配当利回り | 1.53% |

| 経費率 | 0.32% |

基本情報は上記の通りとなります。CXSEEと同様にいちおう3ヶ月に一回配当があります。利回りは1.53%とそこそこ。あくまでも株価の上昇を狙うETFとなります。

構成銘柄

構成銘柄については下記の通りとなっております。

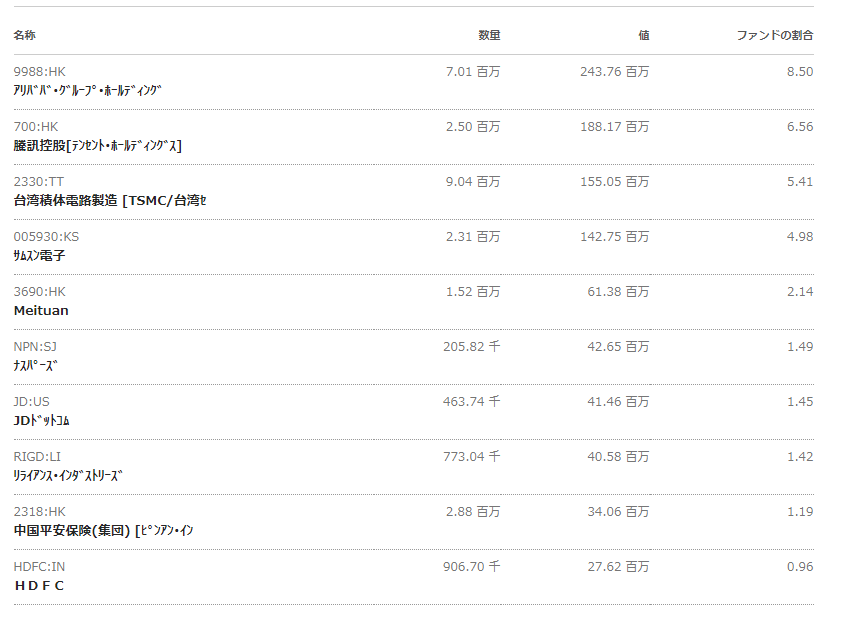

また、組み入れ上位10銘柄の比率は下記となっております。(2020年11月時点)

やはり、アリババ・テンセントが組み入れ上位。新興国ということで、サムスン電子、台湾セミコンダクターも含まれます。

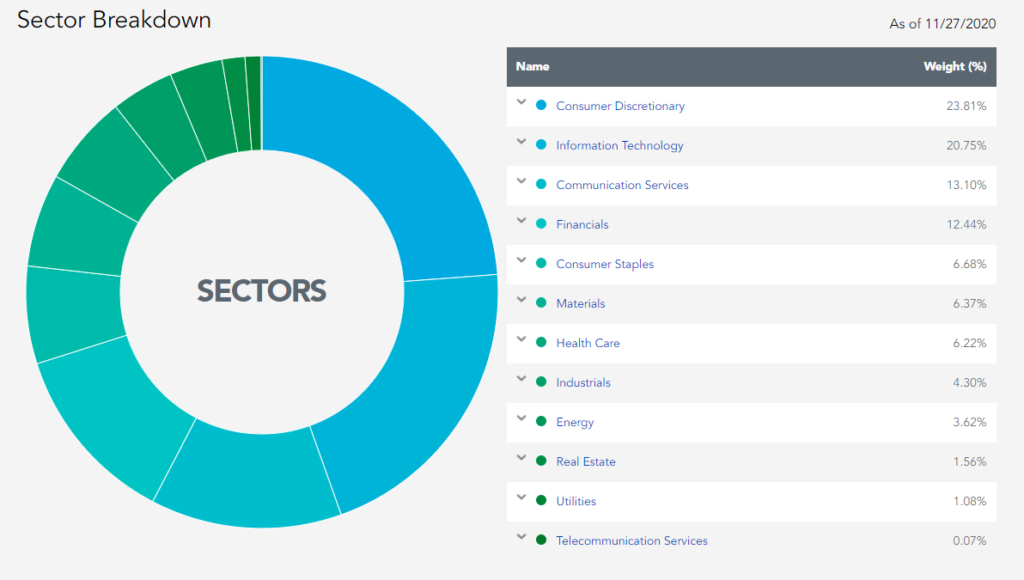

セクター比率を見ていくと、一般消費財・サービスが23.81%,ITが20.75%と続きます。アリババが一般消費財のセクターとなっているためこのような比率となっているようです。ちなみに各セクター偏らないように、セクターごとの上限は30%を目安としているとのこと。

構成銘柄は上記を中心に約500銘柄となっております。

メリット

新興国銘柄に投資できる米国籍ETF

このETF1株に投資するだけで、アリババ・テンセント等の中国系IT企業を中心とした新興国銘柄に投資できます。

さらに、ニューヨーク証券取引所に上場している米国籍のETFということでドルで購入できるというのもメリットです。(CXSEはNASDAQ)

市場平均を上回るリターン

コロナショック後の値動きを見ると、中国企業中心のCXSEのパフォーマンスが良過ぎるので見劣りしますが、S&P500指数連動VOO、新興国指数連動のVWOを若干上回っており、リターンが期待できます。

青:XSOE, 赤:CXSE, 水色:VWO,黄色,VOO

デメリット

値動きが激しい

CXSEの際にもご紹介いたしましたが、上位10銘柄で約34%超を占めるため、特定の銘柄の影響を受けやすいです。それでも、中国中心のCXSEよりは銘柄でも、国・地域でも分散が効いていますので、リスク分散という意味では、XSOEのほうが分があると思います。

資産総額が少ない

資産総額は約3,000億円と海外ETFでは少ない部類に入ります。それでも、CXSEの場合は600億円ですから、約4倍の規模があります。

参考)QQQが13.8兆円。VOOが17兆円。FXIが3300億円。

投資すべき?

私はまだ所有しておりませんが、買いではないかと思います。

現在の株価'(2020年11月28日)は$38で年初来高値を更新中ですが、円高(104.00円)となっており買いやすい状況です。米国籍でドルで購入できるというもメリットです。

まとめ

CXSEは中国に偏りすぎてちょっと…という方は新興国版のXSOEも選択肢の一つではないかと思われます。とはいってもアリババ・テンセント・JD等中国株の影響が大きく、CXSEとXSOEでは重複する銘柄が多いため、どちらか一つを保有する形がよいと思われます。

やはり米ドルで購入できるのは魅力です。

※米国株、米国ETFは1株から購入可能です!!

CXSEよりは株価は安いので興味のある方は少額から始めてみましょう!