全世界的に株高が続き、いずれ暴落があるのでは?との懸念もあります。そんな中で検討したいのが、比較的値動きの安定している債券です。調べてみると、意外と配当もあり安定していることがわかりました。

今回はバンガード・米国トータル債券市場ETF BNDについてご紹介いたします。

BNDとは

バンガード・米国トータル債券市場ETFは、ブルームバーグ・バークレイズ米国総合債券インデックスの運用実績に連動をめざす米国籍のETFです。

米国債を中心とした格付けが高い債券で構成されたETFで、値動きは安定しています。

後述しますが、分配金が毎月あることも特徴です。

運営会社 バンガードとは

世界最大規模の資産運用会社であり、世界初のインデックス型投資信託(インデックスファンド)を個人投資家に提供した会社として知られています。2020年12月末時点の総運用資産残高は約6.2兆米ドル(約640兆円)です。

同社の提供するETFの特徴はなんといっても経費率の安さ。平均経費率は、業界平均の約4分の1!

また、1976年に世界で初めて個人投資家向けインデックスファンドを売り出したバンガードは現在、ETFを含むインデックスファンド市場の4割という最大のシェアを占めています。

債券ETF(投信)と金利の関係

ここでよく言われる、債券ETFと金利の関係について整理しておきたいと思います。既にご存知の方は飛ばしてください。

よく金利が上がると債券価格が下がって、金利が下がると債券価格が上がるといわれますが、どういうことか整理します。

例えば、1万円で1%の金利の債券があったとします。

ここで、金利があがり、あとから1万円で2%の債券が発売されました。

同じ1万円だったら、2%の金利のつく債券を買うに決まってます。そうなるともともと1%の金利の債券は売れなくなりますが、何とか売って現金化したいという場合は、値下げしてでも売り切ろうとします。

反対に、金利が下がって新規発行される債券が0.5%となれば、相対的にもともと1%の金利の債券は価値があるので値上げしても売れます。

上記のような理由で、金利が上がると債券の価格が下がり、金利が下げると債券の価格が上がるとい現象が起こります。

基本情報

| 配当月 | 毎月 |

| 配当利回り | 2.19% |

| 経費率 | 0.04% |

基本情報は上記の通りとなります。配当は毎月あり、年間株式型より低いもののそれでも利回りは2.19%。さらに経費率が0.04%と非常に安いのが特徴です。

構成銘柄

構成銘柄については下記の通りとなっております。

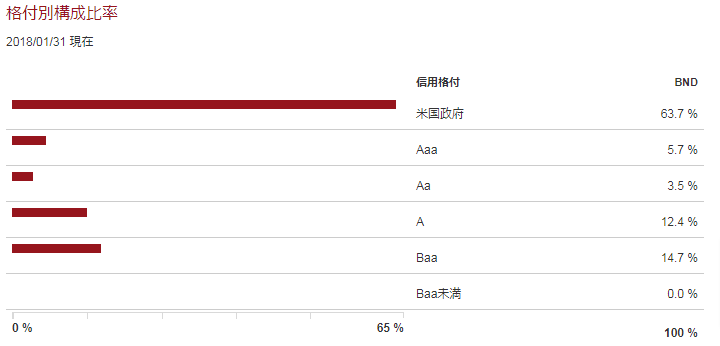

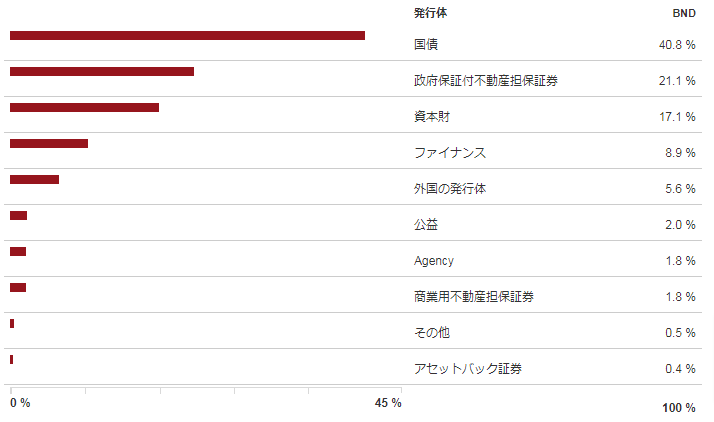

格付別構成比率としては、資適格債であるBbb以上の信用がある債券に投資しています。

構成債権銘柄数は9,659。発行体別構成比率でみると、国債が40%を占め、安定感を重視。26%ほどを社債としていますが、信用格付けの高い銘柄で固めているのであまり気にすることは無いでしょう。

メリット

抜群の安定感

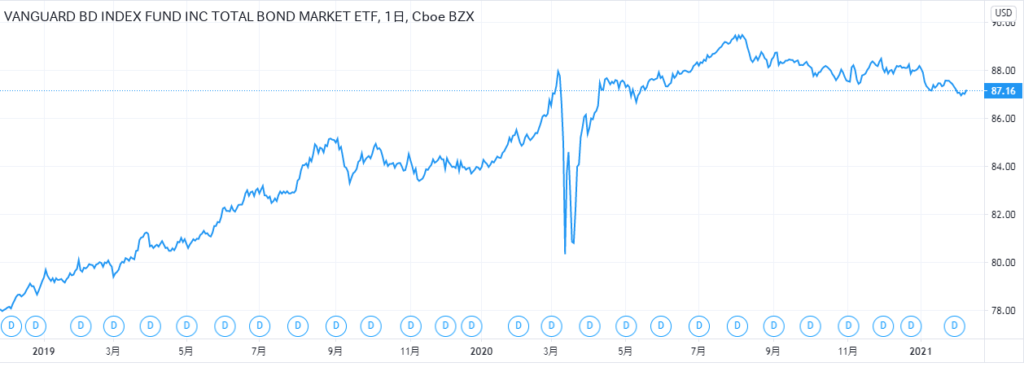

2020年3月の株価の大暴落からの急続伸と株価は荒い値動きでしたが、債券のほうは、さすがにコロナショック時に下落はしたものの、その後は一定の株価を保っています。

株式と逆の値動き

株価の値動きとしては特徴的で、景気敏感株の下落時に安定的な債券に資金が流れやすく株価が上昇する傾向にあります。暴落時に資産全体の変動幅をある程度和らげることができます。

デメリット

金利上昇リスクあり

昨今の新型コロナウイルスの経済対策として、アメリカに限らず全世界的に利下げを行っています。コロナウイルスの感染拡大が落ち着いたタイミングでの利上げが予想され、ETFの株価の下落が懸念されます。

投資すべき?

上記でも述べましたが、コロナショックによる全世界的な金利低下により、いずれ金利が上昇することが予想されています。コロナウイルス感染拡大が収束し、金利が十分に上がったタイミングでポートフォリオ全体の値動きをマイルドにするために投資を検討したいと思います。

まとめ

債券の値動きは安定しており、なおかつ配当金も毎月出ますので資産の一部を安定化させたい方におすすめです。とはいっても政策金利の影響を受けるので、タイミングには要注意です。

興味のある方は少額から。

※あくまでも投資は自己責任でお願いいたします。