株式の暴落に備えるべく、債券のETFをいくつかご紹介してきました。総合債券のAGG,BND、国債のTLTなどがありますが、社債に特化した債券ETFのご紹介です。

今回は社債ETFであるiシェアーズ iBoxx米ドル建て投資適格社債ETF LQDについてご紹介いたします。

LQDとは

iシェアーズ iBoxx米ドル建て投資適格社債ETF LQDは、iBoxx®米ドル建てリキッド・投資適格指数への連動をめざす米国籍のETFです。

投資適格社債とは信頼度の高い社債のことで、BBB以上の格付けの高い社債で占められています。

AGGよりも安全度は下がり、その分配当利回りが少し高い傾向があります。

運営会社 ブラックロックとは

ブラックロックは世界最大の運用会社。2020年7月末時点の総運用資産残高は約7.81兆米ドル(約824兆円)です。

同社の提供するETFブランド「iシェアーズ」世界のETF市場のシェアの36%を占める世界シェアNo1ブランドとなっております。

債券ETF(投信)と金利の関係

債券ETFと金利の関係については、下記の記事をご覧ください。

基本情報

| 配当月 | 毎月 |

| 配当利回り | 2.7% |

| 経費率 | 0.15% |

基本情報は上記の通りとなります。配当は毎月あり、年間株式型より低いもののそれでも利回りは2.7%。経費率は、AGG・BNDほどではないですが、0.15%と安いのが特徴です。

構成銘柄

構成銘柄については下記の通りとなっております。

| 発行会社 | 保有比率(%) |

|---|---|

| BANK OF AMERICA CORP | 2.95 |

| JPMORGAN CHASE & CO | 2.72 |

| VERIZON COMMUNICATIONS INC | 2.17 |

| WELLS FARGO & COMPANY | 2.14 |

| COMCAST CORPORATION | 2.09 |

| CITIGROUP INC | 2.09 |

| AT&T INC | 2.08 |

| MORGAN STANLEY | 1.94 |

| APPLE INC | 1.94 |

| GOLDMAN SACHS GROUP INC/THE | 1.88 |

投資対象の社債は、2,000を超えます。保有比率一位はバンクオブアメリカ。他JPモルガンのほか、ベライゾン、AT&T、Appleなどの配当銘柄が並びます。

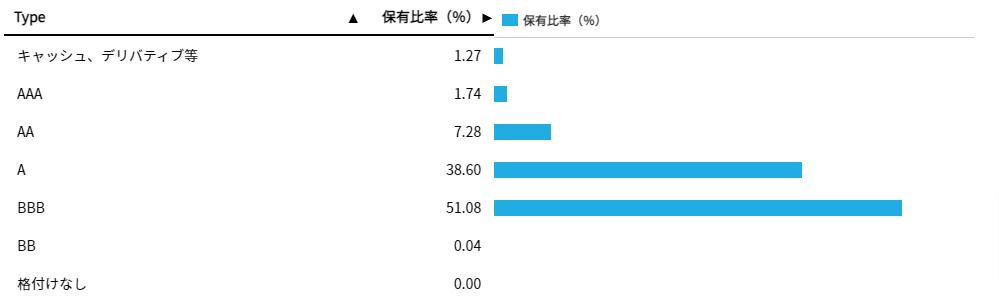

信用格付けはBBBが51%を占め、Aで38%。AGGがAAAで68%を占めますので、信頼度で言えば落ちますがその分利回りはAGGより上です。

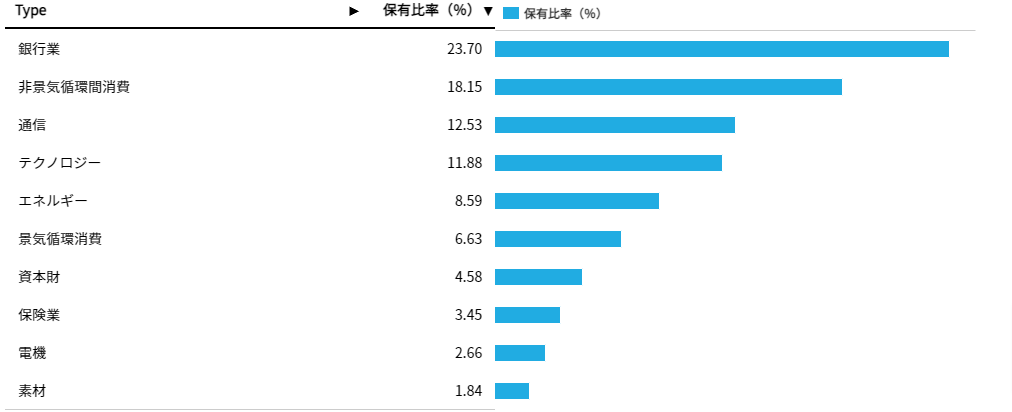

セクター別では銀行が23.7%。その他、非景気循環消費(生活必需品)、通信、テクノロジーと続きます。

メリット

そこそこの配当

債券に分散投資しつつ、そこそこの配当(2.7%)が狙えます。

デメリット

分散には向かない

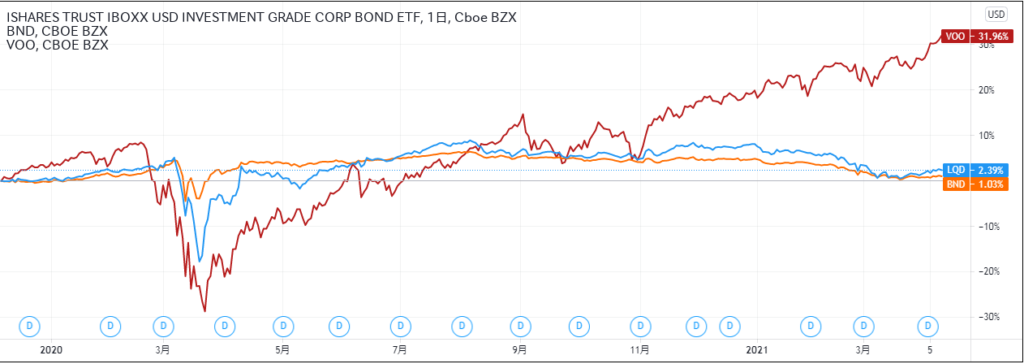

本来債券は、株式と逆相関になる傾向がありますが、LQDは社債。社債は企業が発行しているものですので、業績が悪化し、経営破たんしてしまう元本割れのリスクがあります。普段は安定的な株価の値動きとなりますが、コロナショック時には株式に連動する形で暴落しました。

水色:LQD

橙色:BND

赤色:VOO

投資すべき?

安定感と利回りを考えると、投資を検討したいETFです。ただし、資産全体の値動きをマイルドにするという考え方では、総合債券であるAGG・BNDか、株式と逆相関となるTLTのほうが魅力を感じます。

このあたりは個人の趣味によるところでしょう。

まとめ

債券の値動きは安定しており、なおかつ配当金も毎月出ますので資産の一部を安定化させたい方におすすめです。社債なので、株式の動きに緩く相関するのがポイントです。

興味のある方は少額から。

※あくまでも投資は自己責任でお願いいたします。